بررسي ابزارهاي مالي موجود در جهان براي جذب سرمايه هاي مردمي جهت تأمين سرمايه و رشد اقتصاد در 190 صفحه فایل ورد قابل ویرایش

قسمتی از متن و فهرست

فهرست

نوآوریهای ابزاری

۱-۱) مقدمه:

۱-۲) ابزارهای مالی نوین در سیستم بانکداری

۱-۲-۱) حسابهای ویژه جاری

۱-۲-۲) گواهی سپرده certificate of deposit: CDs

۱-۲-۳) براتهای وعده دار Bankers acceptances

۱-۲-۴) کارتهای اعتباری: Credit Cards

انواع کارتهای بانکی

۱-۲-۵) حسابهای Now: [Negotiable order of with drawel Account]

۱-۲-۶) سپردة شاخص بازار MIDs: Market Index Deposits

۱-۲-۷) تبدیل به اوراق قرضه کردن Securization

۱-۳) انواع ابزارهای مالی در بازار دست دوم

۱-۳-۱) اوراق سهام

اختیار معامله سهام

حق خرید اضافی سهام

حق تقدم

ابزارهای سرمایهگذاری مشترک

معاملات آتی شاخص بندی شده

۱-۳-۲) ابزارهای بدهی

مبانی طبقه بندی اوراق قرضه

الف- اوراق بهادار با درآمد ثابت

ب- ابزارهای دارای نرخ بهره ثابت

پ- ابزارهای مالی با نرخش شناور Voriable-Rate securities

ت- اوراق بهادار با نرخ بهره صفر

ج- اوراق قرضه با بهره صفر

د- اوراق قرضه دولتی:

۱-۳-۳) ابزارهای مشتقه

قراردادهای آتی و سلف

الف -معاملات آتی

ب-معاملات سلف

ج-معاوضه

ساختار معاملات معاوضه

انواع معاملات معاوضه

۱- معاملات معاوضه نرخ بهره

۲- معاملات معاوضه ارز

۳- معاملات معاوضه کالا

د- اختیار معامله

انواع اختیار معامله

۱- اختیار معامله یک دوره ای

۲- اختیار معامله چند دوره ای

۱-۴) اوراق بهادار ترکیبی

۱-۴-۱) ابزارهای ترکیبی نرخ بهره – نرخ ارز

۱-۴-۲) ابزار ترکیبی نرخ بهره – سهام

۳-۴-۲) ابزار ترکیبی ارز – کالا

۱-۵)نرخ بهره متقابل Interest Rate swepts

فصل دوم:

نوآوری نهادی

۲-۱) مقدمه:

۲-۲) موسسات سپرده پذیر:

۲-۲-۱) بانکهای تجاری:

۲-۲-۲) موسسات وام و پس انداز (S& LS)

(دارایی)

(تأمین وجوه)

۲-۲-۳) بانکهای پس انداز Saving Banks

۲-۲-۴) اتحادیههای اعتباری: Credit unions

۲-۳) موسسات غیر سپرده پذیر:

۲-۳-۱) شرکتهای بیمهای insurance companies

۲-۳-۱-۱) شرکتهای بیمه عمر Life insurance

۲-۳-۱-۲) شرکتهای بیمه اموال و حوادث

۲-۳-۱-۳) صندوقهای بازنشستگی Pension funds

انواع طرح بازنشستگی

۲-۳-۲) موسسات سرمایهگذاری

۲-۳-۲-۱) شرکتهای سرمایهگذاری inrestment companies

انواع شرکتهای سرمایهگذاری

الف-صندوقهای با سرمایه متغیر

ب-صندوق با سرمایه ثابت

ج-صندوقهای سرمایهگذاری غیر فعال

خانواده صندوقهای سرمایهگذاری

صندوقهای سرمایهگذاری مشترک در سایر اقتصادها

بریتانیا

آلمان

ژاپن

۲-۳-۲-۲) بانکداری سرمایهگذاری Inrestment Banking

۲-۳-۲-۳) مؤسسات تأمین سرمایه inretment bank

وظایف و نقش مؤسسات تأمین سرمایه در بازارهای مالی

نقش موسسات تأمین سرمایه در تسهیل تأمین مالی شرکتها

کمک به خریداران و فروشندگان اوراق بهادار در مقام دلال و کارگزار

نقش موسسات تأمین سرمایه در افزایش کارایی اطلاعاتی بازار مالی ۱۱۶

خدمات مؤسسات تأمین سرمایه

الف. خدمات سنتی

ب. خدمات متنوع

۲-۳-۲-۴) صندوقهای پوشش خطر (hedge fund)

تعریف صندوق پوشش خطر

راهبردهای عملیاتی صندوقهای پوشش خطر

الف- آربیتراژ اوراق قرضه قابل تبدیل

ب- اوراق بهادار با درآمد ثابت

کاهش خطر از راه ادغام و ترکیب آربیتراژ

۲-۴) سرمایهگذاری در اوراق بهادر شرکتهای ورشکسته

۲-۵) اوراق بهادار با پشتوانه رهنی

۲-۶) صندوقهای وجوه وقفی endowment funds

۲-۷) بنگاه سرمایهگذاری – بانکداری Inrestment –banking firm

۲-۸) بنگاههای اعتباری دولتیFederal credit Agencies

فصل سوم:

نوآوری تکنولوژیکی Technology Innoration

۳-۱) مقدمه:

۳-۲) اقتصاد جدید:

۱- آزادسازی تجارت جهانی:

۲- فناوری اطلاعات یا دیجیتال:

۳- مدیریت دانش:

۴- ابداعات:

۵- بازسازی ساختاری:

۶- بهره وری:

۷- تغییرات در محل کار و نیروی کار:

۸- عزیز شدن مصرف کنندگان:

۹- کوچک شدن دولت:

۱۰- کسب و کار و تجارت الکترونیکی:

۱۰-۱) بانکداری الکترونیکی

مقدمه

خلاصهای از تاریخچه بانکداری اینترنتی

مروری بر ویژگیهای بانکداری اینترنتی

مزایای بانکهای صددرصد اینترنتی

معایب بانکهای صددرصد اینترنتی

کاربری بانکداری اینترنتی

راه حلی برای برتری در بانکداری:

۱- چک الکترونیک

سرویس وصول چکها

۲) پول الکترونیکی E-Money و پول نقد دیجیتال

۳) سایر خدمات الکترونیکی:

۱۰-۲) خرید و فروش الکترونیکی اوراق بهادار:

مقدمه

سیستم ارتباط رایانه ای

شبکههای ارتباط الکترونیکی

مزایده همزمان

کارگزاران شبکه ای

بازارهای ارز خارجی

هزینههای سرمایهگذاری اینترنتی

دلایل پیشرفت سرمایهگذاری اینترنتی

زمینه سازی و آمادگی برای سرمایهگذاری اینترنتی

مقدمه:

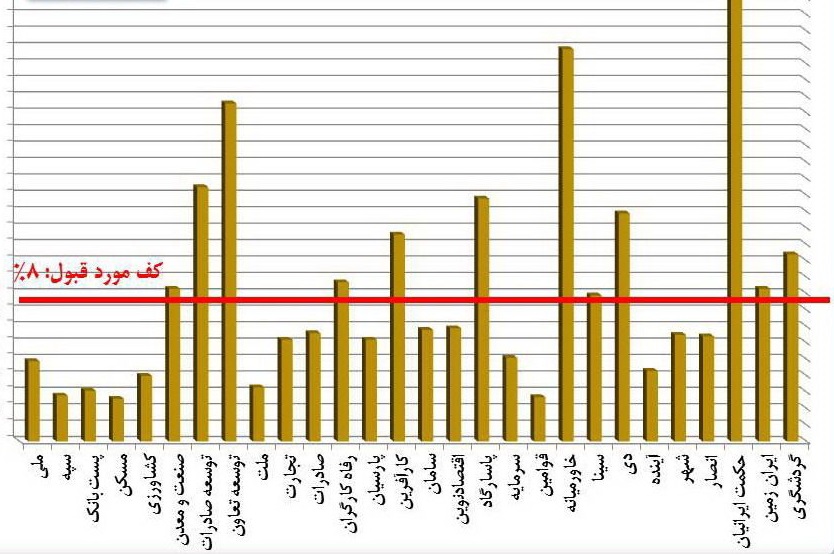

وجود ابزارهاي مالي گوناگون و متنوع در بازار مالي. انگيزش و مشاركت بيشتر مردم را در تأمين منابع مالي فعاليتهاي اقتصادي درازمدت به همراه ميآورد. تنوع ابزارهاي مالي از نظر تركيب ريسك و بازده و ماهيت سود و شيوه مشاركت در ريسك گروههاي مختلفي را به سوي خود ميكشاند. مطالعة سير تاريخي بازار مالي در كشورهاي پيشرفته و توسعه يافته نشان ميدهد كه اين كشورها همواره سعي كردهاند كه با انجام نوآوريهاي مالي در زمينة ابزارهاي مالي گونهها و زمينههاي بكارگيري ابزارهاي مالي را گسترش دهند و از اين طريق سرمايههاي بيشتري را جذب كنند. شناخت اين ابزارهاي جديد ميتواند ما را در توسعه هر چه بهتر بازار مالي كشورمان ياري رساند و بدين ترتيب رشد و توسعة اقتصادي را تسهيل و تسريع بخشد. همانطور كه در فصل اول اشاره گرديد بهترين شكل تأمين مالي سرمايهگذاريهاي درازمدت. از محل پس اندازها و نقدينگي بخش خصوصي و از طريق بازار مالي محقق ميشود. بازار مالي در هدايت پس اندازهاي كوچك به سرمايهگذاريهاي مولد. جذب پس اندازهاي راكد در توليد. اصلاح ساختار بخشهاي اقتصاد. افزايش درآمد ملي. افزايش درآمد دولت و ... نقش مهمي ميتواند ايفا كند. دستيابي به اين هدفها مستلزم گسترش بازار مالي از طريق تنوع بخشيدن به ابزارها و نهادهاي مالي است. بديهي است نخستين گام در متنوع ساختن، دستيابي به شناخت كامل و دقيق از انواع آن است. در تحقيق پيش روي سعي شده است انواع ابزارهاي مالي موجود در بازارهاي مالي جهان اشاره شود و ضمن آن ويژگيها، زمينهها، كاربرد، وجوه افتراق و اشتراك ابزارها و ... تبيين شود.

ابزارهاي مالي جديد كه بواسطة نوآوريهاي ابزاري ايجاد گرديدهاند از لحاظ تنوع و تعداد بسيار وسيع و گسترده هستند بنابراين در اين تحقيق سعي خواهد شد ابزارهاي اصلي و بيشتر كاربرد پذير معرفي و بررسي گردند. بدين منظور ابتدا ابزارهاي نوين معرفي شده در سيستم بانكي معرفي ميشوند و سپس انواع ابزارهاي مالي منتشر شده در بازارهاي اوليه يا ثانويه سيستم مالي بررسي ميگردند.

1-2) ابزارهاي مالي نوين در سيستم بانكداري

3-2-1) حسابهاي ويژه جاري: Special checking Account

اين نوآوري مالي در سيستمهاي بين سالهاي 60-1935 رخ داد. تا قبل از جنگ جهاني بانكهاي تجاري فقط براي بنگاههاي تجاري واحدها و مؤسسات دولتي و افراد ثروتمند، حساب جاري فراهم ميكردند. در آن دوره بخش عمدهاي از جمعيت فقير بودند و توانايي پرداخت حداقل مقدار براي باز كردن حسابهاي جاري (در سال 1930 حداقل مقدار موجودي تقريباٌ معادل 000/10 دلار امروز بود) نداشتند و از سوي ديگر افراد عايد بيشتر خريدهايشان را بصورت نقد انجام ميدادند. اما پس از جنگ جهاني با رشد و افزايش درآمد و خريدهاي افراد، انجام معاملات نقدي با مشكلات مختلف روبرو گرديد و به همين دليل ميل شديدي در بين افراد براي انجام پرداختهاي خود بوسيلة چك (Check) ايجاد گرديد. همين امر باعث گرديد در اواسط دهه 1950 براي اولين بار برخي از بانكها حسابهاي جاري كه سقف موجودي نداشت را افتتاح كنند و بدليل استقبال بيش از حد مردم در مدت زمان كوتاهي اين گونه حسابها در سراسر جهان گسترش يافت.

1-2-2) گواهي سپرده certificate of deposit: CDs

پس از جنگ جهاني دوم بانكها سهم خود را از بازار مالي بطور قابل ملاحظهاي از دست دادند بطوريكه در بين سالهاي 60-1946 سهم بانكها از وجوه ...انواع كارتهاي بانكي

كارتهاي بانكي از ابعاد مختلف به انواع گوناگوني تقسيم ميگردند كه ذيلا به طور خلاصه به چند نوع از آنها اشاره ميگردد:

انواع كارت از جهت چگونگي تسويه

الف: كارتهاي بدهكار (Debit Cards)

در اين نوع از كارتها، حساب دارنده بلافاصله و يا با فاصله زماني بسيار كم (مثلاٌ پايان همان روز معامله) بدهكار ميگردد. اين نوع از كارتها در دستگاههاي نقطه فروش (P.O.S) و ماشينهاي تحويلداري اتوماتيك (ATM) قابل استفاده است. استفاده از اين كارت تنها در حد مانده حساب دارنده كارت ميباشد. اضافه بر موجودي حساب نميتوان نسبت به خريد كالا و خدمات اقدام نمود.

ب: كارتهاي اعتباري (Credit Cards)

اين نوع كارتها براي خريد كالا و دريافت پول نقد استفاده ميشود. پول نقد را ميتوان توسط اين كارتها در خارج از كشور نيز دريافت نمود. اين امر نيز مستلزم آن است كه ارتباطات لازم در زمينه كارت بين كشورها و بانكهاي آنان وجود داشته باشد.

در پايان هر ماه دارندگان كارت صورت حسابي بابت معاملات انجام شده توسط كارت آنان دريافت ميدارند كه كليه خريدها و دريافتهاي نقدي آن را با جزييات كامل ذكر نموده است. اگر دارندگان كارت بخواهند، ميتوانند تنها بخشي از كل مبلغ استفاده شده را بپردازند و مابقي بدهي خود را به صورت قسطي طي چند ماه ...3-3) انواع ابزارهاي مالي در بازار دست دوم

3-3-1) اوراق سهام

به طور كلي سهام نشان دهنده منافع مالك در يك واحد تجاري است. منافع ناشي از مالكيت اغلب به عنوان منفعت باقيمانده ناميده ميشود. زيرا طلب و ادعاي سهامداران در مورد دارايي شركت، در مرحله آخر تمام طلبها قرار دارد.

الف- گونههاي اصلي سهام

- سهام عادي: بيانگر سهام يك واحد تجاري است كه طبق قانون به عنوان شركت ناميده ميشود.

- سهام ممتاز: به سهاميگفته ميشود كه حق امتياز دارد و نسبت به سهام عادي شركت از نظر دريافت سود سهام و دريافت هرگونه ...